作者:admin 发布时间:2023-03-02 02:23:10 分类:头条 浏览:929 评论:0

提示要点:

聚烯烃

驱动层面,检修量逐步增加,尤其是PP,存量供应压力小,但新增投产压制强。下游开工及订单同步恢复,但补库力度一般,需求整体表现未超预期。总库存绝对水平偏低,去化节奏较为顺畅。

估值层面,原料弱势运行为主,油价持续承压,煤价大跌后逐步企稳,对应利润有所修复,成本传导作用并不强。1-2月进口延续低位格局,进口利润处于低位波动,后续进口端压力并不大。

聚烯烃短期供需矛盾不大,需求给到中性评估,供给处于近端检修和远端投产博弈中,综合来看3-4月旺季阶段驱动或许略偏向上。同时估值仍然偏低,在原料不大跌前提下,聚烯烃或走出偏强震荡走势。

操作建议:L2305逢低短多,入场位参考8200一线,止损参考前低。风险在于原料暴跌、投产集中落地。

PVC

驱动层面,上游开工持续高位,检修偏少,投产尚存压力。下游开工逐步恢复,但采购积极性仍偏淡,对高价抵触情绪明显。中上游库存累积至历年高位,节后去化十分艰难,对价格压制较强。

估值层面,原料端节后回调一波,兰炭、电石环节为PVC让出部分利润,但生产利润修复并未改变供需格局,成本传导作用不强。出口阶段性有所转暖,但并未带动库存有效去化,影响较为有限。

2月观测到最重要的变化为资金动向,05合约持仓从90万手一路下滑至70万手,可见品种关注度阶段性下滑。价格上方有高库存和弱需求压制,下方有政策支撑,PVC短期上下驱动均不强劲,维持震荡判断。

操作建议:观望为主。

一、行情回顾

图1:L2305行情走势图

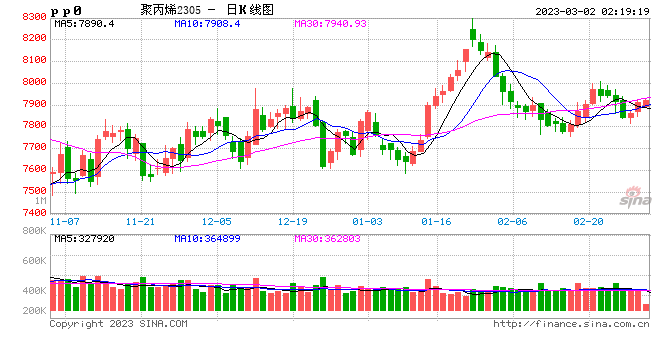

图2:PP2305行情走势图

资料来源:wind

图3:V2305行情走势图

资料来源:wind

经历过节前一波拉涨后,节后现实显然并未跟进,且化工品节前备货提前透支了一部分需求,因而价格走了一波回落行情。随后逻辑切换迅速,海外矛盾不激烈,市场分歧主要围绕政策兑现力度展开,但2月并非传统旺季阶段,因此需求实际表现难以证实或证伪,烯烃品种陷入震荡行情。

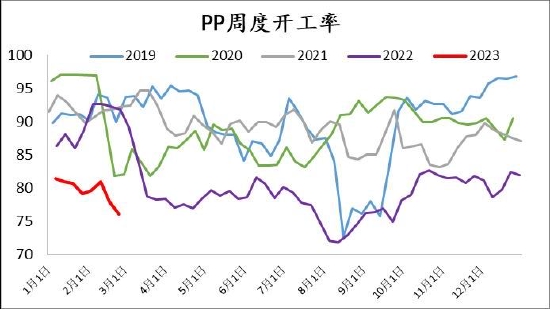

聚烯烃方面,价格呈现高位回落后震荡走势,L价格中枢在8250-8300元/吨,PP价格中枢在7900-8000元/吨。供需格局呈现供减需增趋势,上游检修范围有所扩大,开工随之下行,而下游则呈现季节性恢复态势,开工和订单均缓慢提升,整体库存流转顺畅,处于同期偏低水平。然高投产压力逼近,加之市场情绪一般,盘面仍偏弱运行为主。

PVC方面,价格快速回落后逐步企稳,2月末上行再次遇阻力,运行区间在6100-6500元/吨。市场争议很大,但博弈空间缩小,上方有高库存和弱需求压制,下方有政策支撑,基本面和政策劈叉,且上下驱动都不够强劲,2月持仓不断回落,资金明显流出。

二、聚烯烃(PE、PP)

1.开工表现分化,投产压力逼近

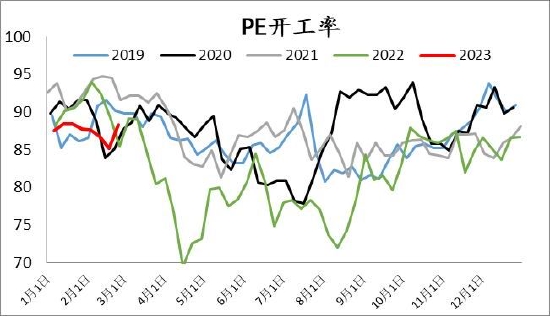

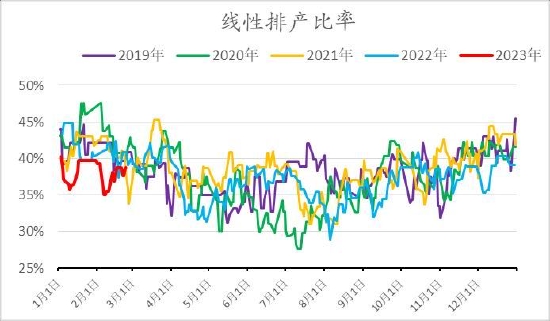

国内供应方面,整体检修较之1月份有所增加,但品种间表现有所分化,PE检修仅略有增加,而PP检修装置大幅度增加。最新数据显示,PE和PP开工负荷分别在88.31%、76.03%,检修损失量分别约为17.43万吨、35.88万吨。

新产能方面,2月投产压力巨大,已投产项目有:广东石化120万吨PE和50万吨PP,海南炼化60万吨PE和50万吨PP,以及广西鸿谊30万吨PP,增量供应增加为市场关注焦点。据统计,05合约上后续仍有40万吨PE和100万吨PP待投产,随装置运行逐步稳定,后续供应压力将逐步显现。

进口方面,1月数据尚未公布,12月PE和PP净进口分别在103.57万吨、38.50万吨。1-2月海外检修增加,进口套利空间小,预计进口环比变化不大,维持低位运行。

总体而言,2月国内产能总体增加,同时检修亦上行,进口端亦无大幅放量,整体供应压力并不大。3月仍有部分未投产的新装置,预计总供给量将有所增加。

图4:PE开工率

来源:wind,卓创资讯;信达期货研发中心

图5:线性排产比率

来源:wind,卓创资讯;信达期货研发中心

图6:PP开工率

来源:wind,卓创资讯;信达期货研发中心

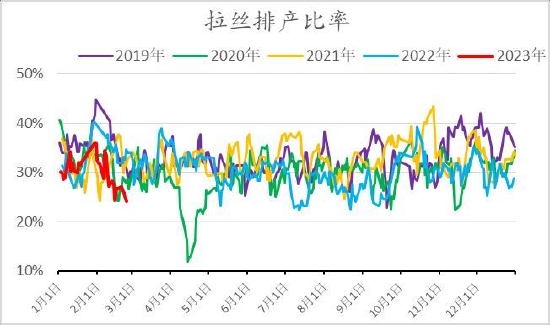

图7:拉丝排产比率

来源:wind,卓创资讯;信达期货研发中心

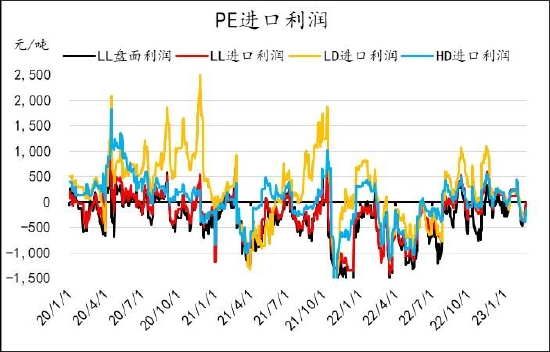

图8:PE进口利润

来源:wind,卓创资讯;信达期货研发中心

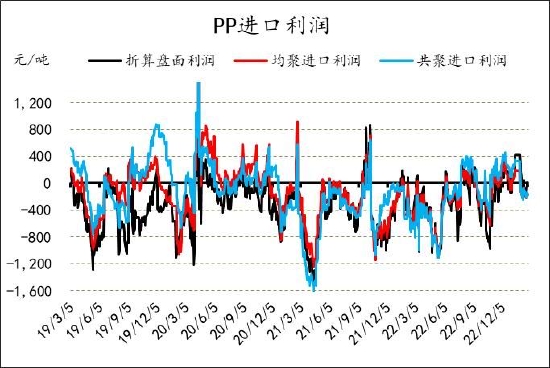

图9:PP进口利润

来源:wind,卓创资讯;信达期货研发中心

2.需求逐步恢复,暂未超预期发力

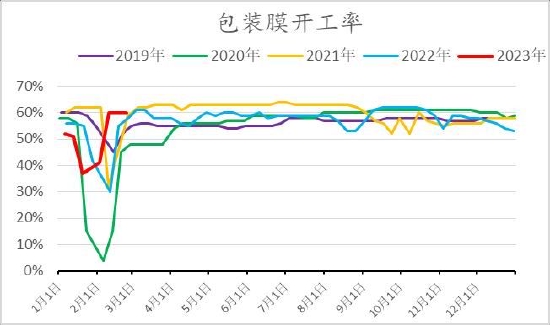

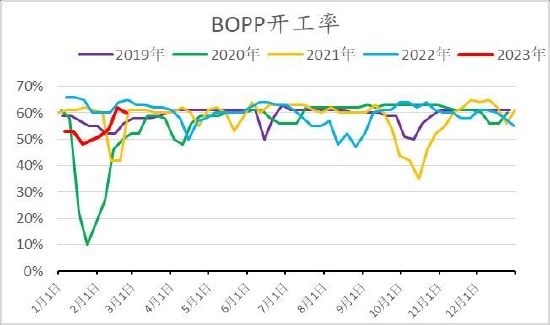

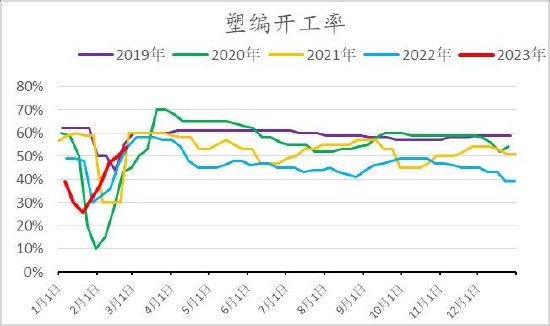

2月份数据显示,PE下游领域,农膜开工季节性提升至41%,包装膜开工稳步上行,最近开工在60%;PP下游领域,BOPP和塑编最新开工率在60%、54%。整体开工水平相较往年同期处于中性位置,但采购积极性整体一般。

总体而言,2月正处于节后需求恢复阶段,但目前实际需求表现并未超预期,一方面下游工厂主要消耗节前所备货源,另一方面实际订单并未超出市场预期。

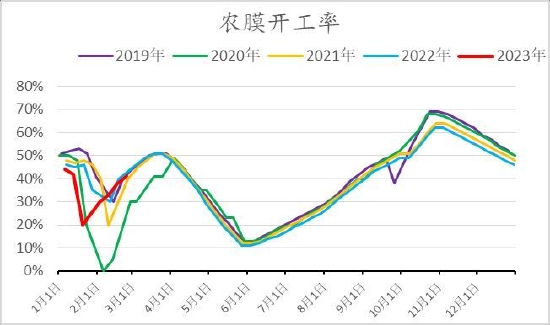

图10:农膜开工率

来源:卓创资讯;信达期货研发中心

图11:包装膜开工率

来源:卓创资讯;信达期货研发中心

图12:BOPP开工率

来源:卓创资讯;信达期货研发中心

图13:塑编开工率

来源:卓创资讯;信达期货研发中心

3.库存去化节奏延续

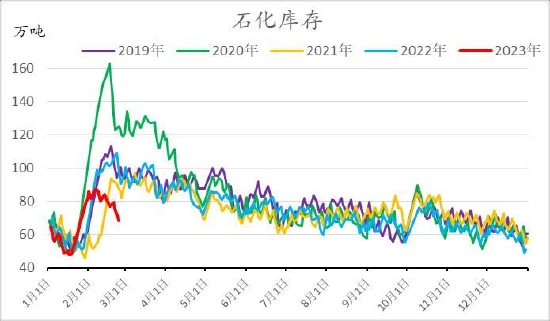

2月份供需流转节奏正常,下游适时补库,中上游去化为主。上中下游样本库存显示,总体库存压力不大,其中下游样本库存最低,中上游处于同期偏低位置。

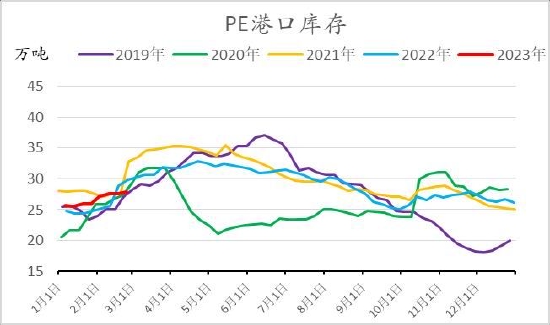

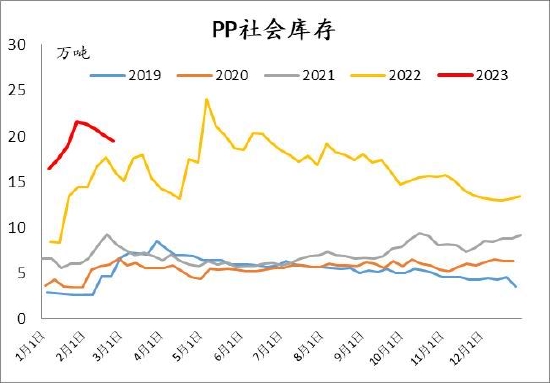

截至2月27日,两油聚烯烃(PE+PP)库存76.5万吨,远低于历年同期水平,节后一直处于顺畅去化走势当中。2月份实际进口大概率维持偏低水平,到港进口量缓慢上行,PE港口库存呈现季节性累积态势;PP社会库存节后快速去化,表明中游贸易商环节压力不大。而下游原料库存、产成品库存均基本维持。

图14:聚烯烃石化库存

来源:卓创资讯;信达期货研发中心

图15:PE港口库存

来源:隆众资讯,卓创资讯;信达期货研发中心

图16:PP社会库存

来源:隆众资讯,卓创资讯;信达期货研发中心

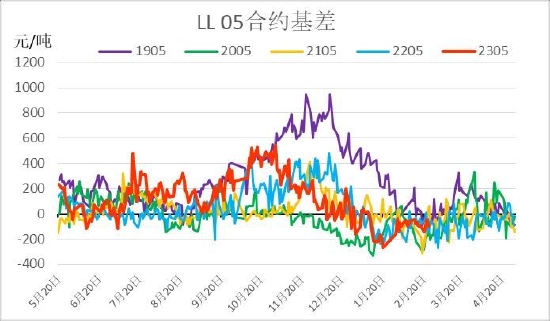

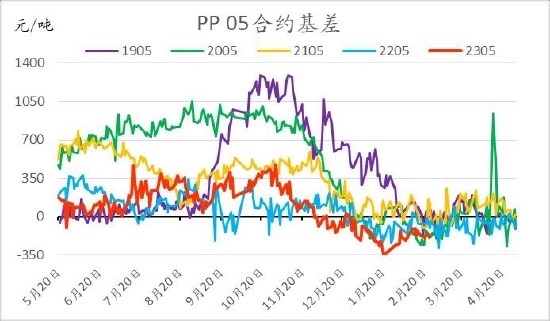

4.低利润有所修复,基差偏弱运行

整个2月份期间,原料表现一直偏弱为主,油价震荡运行为主,煤价波动幅度更大,呈现暴跌反弹走势,总体上聚烯烃价格表现略强于原料,因此利润向上修复,但仍未走出低位区间。预期3-4月聚烯烃供需表现或仍强于原料端,生产利润延续修复格局。

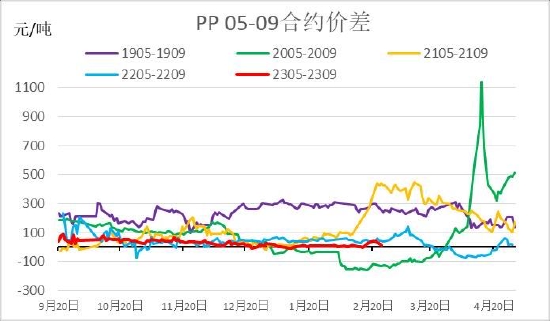

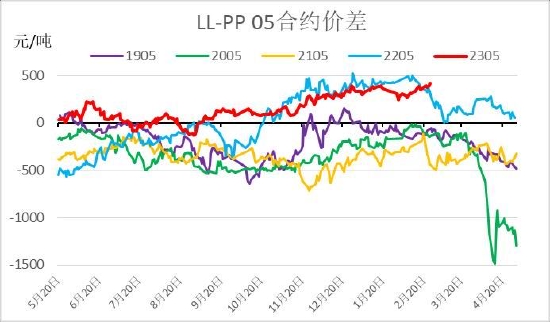

2月供需现实变动并不大,市场主要交易预期因素,因此期货价格主导基差走势,05合约价格整体承压运行,期货价格向现货小幅回归,基差略有走强。此外,05合约和09合约基本波动一致,5-9价差变化不大。

L-PP价差小幅走扩,但核心驱动力基本兑现,因此上行空间较为有限,暂无相应策略推荐。

图17:PE利润

来源:wind;信达期货研发中心

图18:PP利润

来源:wind;信达期货研发中心

图19:L05基差

来源:wind;信达期货研发中心

图20:PP05基差

来源:wind;信达期货研发中心

图21:L05-09价差

来源:wind;信达期货研发中心

图22:PP05-09价差

来源:wind;信达期货研发中心

图23:L-PP现货价差

来源:wind,卓创资讯;信达期货研发中心

图24:L-PP05合约价差

来源:wind,卓创资讯;信达期货研发中心

三、PVC

1.开工高位维持,供应总体稳定

据卓创资讯统计,2月份电石市场延续1月下旬的价格下调态势,整体价格重心明显下移,各地出厂及终端采购价均较上月底下调了350-400元/吨,最后月底出厂环节价格略有反弹50元/吨。具体走势看上旬及下旬波动幅度较小,中旬下调速度加快。截至2月24日乌海地区给贸易商电石出厂价在3350元/吨,较1月底下滑300元/吨。

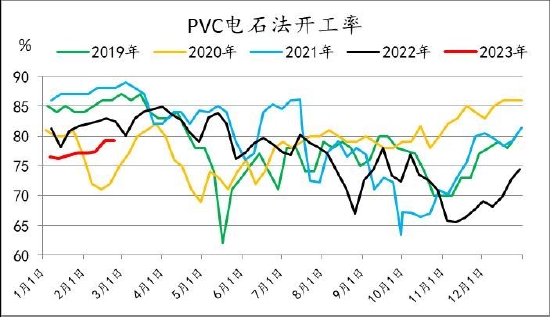

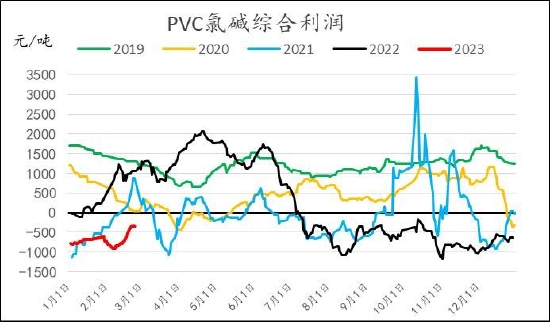

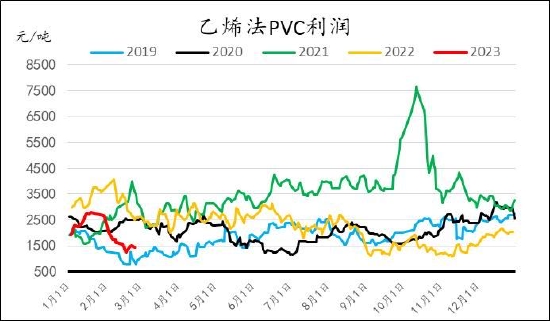

PVC电石法相关工艺仍多处于亏损状态,外采电石法亏损接近500元/吨,氯碱综合装置亏损接近300元/吨,一体化装置微利100元/吨左右。现有检修和计划检修量均偏低,开工预计维持高位。乙烯法利润约在1400元/吨,仍相对可观,相关开工预计维持高位。

盘点发现,整个2月份期间检修维持偏低情况,PVC总开工维持高位。预计3月上游开工仍维持偏高水平,存量供应仍充足。投产方面,05合约上尚有三套装置合计140万吨待投产,分别为广西华谊40万吨、万华福建40万吨及陕西金泰60万吨。

图25:PVC电石法开工率

来源:卓创;信达期货研发中心

图26:PVC氯碱综合利润

来源:卓创;信达期货研发中心

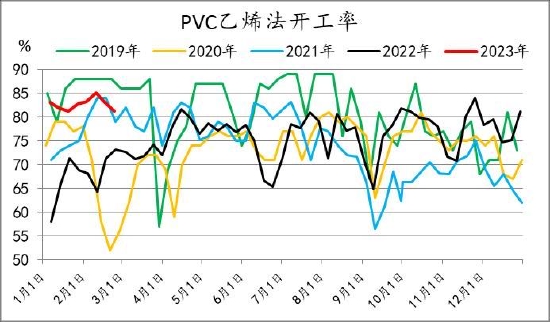

图27:乙烯法开工率

来源:卓创;信达期货研发中心

图28:乙烯法利润

来源:卓创;信达期货研发中心

2.下游缓慢恢复,订单数量一般

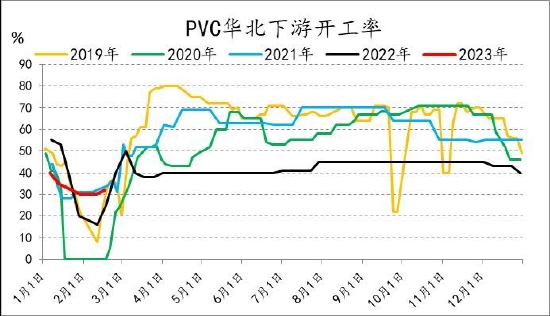

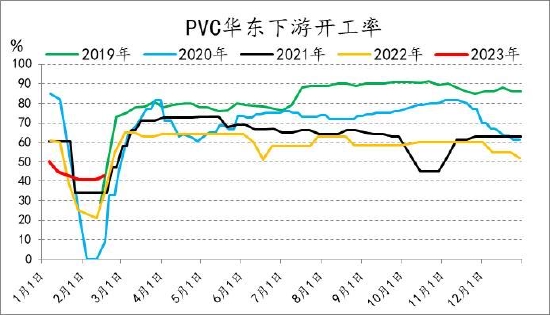

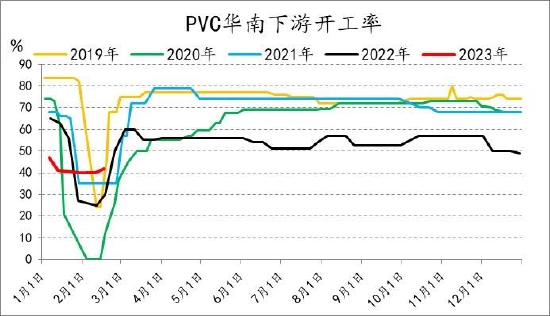

最大终端地产表现仍偏颓势,PVC下游开工虽渐渐恢复,但承接订单数量较为一般,补库力度暂不足以消化极高库存。分地区来看,华北、华东、华南三地样本企业开工分别在35%、46%、45%;分终端流向来看,型材、管材、薄膜样本企业开工分别在44%、57.91%、63%。

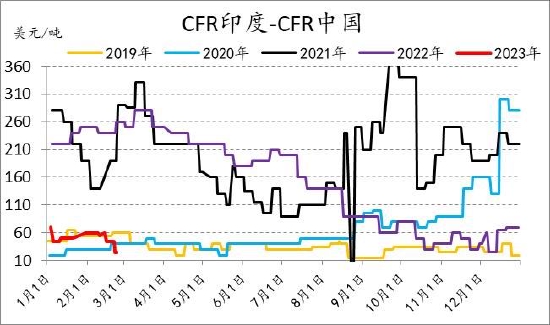

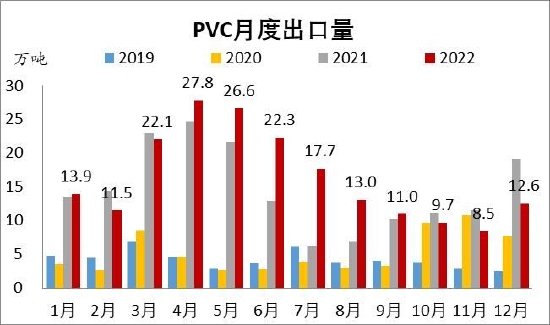

1-2月份亚洲地区外盘报价震荡偏弱为主,出口窗口阶段性有打开状态,但总量还是有限。据统计,12月净出口在7.04万吨,环比上月增加2.76万吨,预计1-2月出口会小幅提升,但难有大幅放量现象。

图29:PVC华北下游开工率

来源:V风;信达期货研发中心

图30:PVC华东下游开工率

来源:V风;信达期货研发中心

图31:PVC华南下游开工率

来源:V风;信达期货研发中心

图32:国内外价差

来源:wind;卓创;信达期货研发中心

图33:PVC进出口量统计

来源:wind;卓创;信达期货研发中心

3.高库存压力难纾解

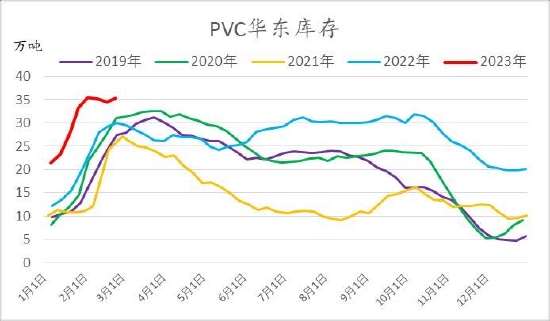

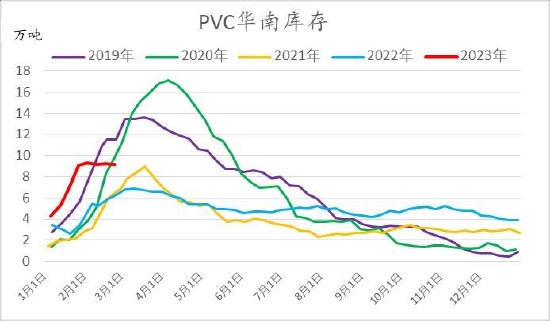

截至2月24日,华东及华南样本总库存在44.45万吨,较前一周减少0.67万吨。稳定运行的装置,叠加未超预期的需求,节后中上游库存一路累积超过百万大关,现阶段下游很难快速消化,预计高位库存会持续压制PVC价格表现。

图34:PVC华东库存

来源:卓创;信达期货研发中心

图35:PVC华南库存

来源:卓创;信达期货研发中心

4.期现结构波动小

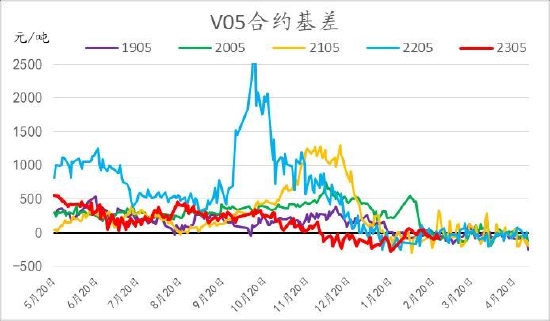

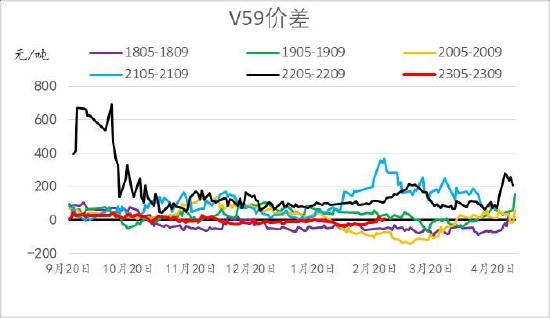

2月PVC期现价格波动基本一致,总体来看仍是预期因素占主导低位,价格底部抬升过程中基差略微走弱。合约上近月主导价差走势,整体波动区间处在0上下。

图36:V05合约基差

来源:wind;信达期货研发中心

图37:V59价差

来源:wind;信达期货研发中心

信达期货